Le Canada, prochain centre de la finance islamique ?

TORONTO, Canada – Du fait de sa population musulmane de plus en plus importante, son économie stable et son ouverture au monde, le Canada est en passe de devenir le prochain centre de la finance islamique, ont prédit des experts locaux.

Beaucoup affirment cependant que les Canadiens doivent d’abord mieux comprendre ce secteur financier en pleine expansion et que le soutien du gouvernement fédéral et des gouvernements provinciaux contribuerait grandement à stimuler son développement.

« Lorsque l’on observe la finance mondiale, [la finance islamique] est un secteur à très forte croissance, et pour Toronto, en tant que centre financier international, cela devrait être un investissement minimal pour nous », a expliqué Janet Ecker, présidente et PDG de la Toronto Financial services Alliance (TFSA).

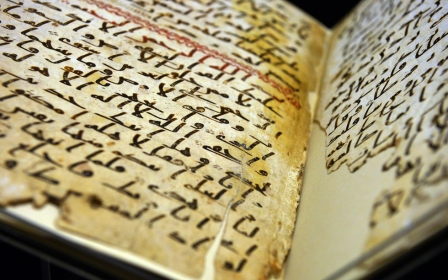

La finance islamique est un système financier socialement responsable qui a vu le jour dans les années 1970 et qui utilise la loi islamique (charia) pour réglementer divers secteurs, notamment les services bancaires, les investissements et l’assurance.

Dans ce système, les investissements islamiques sont souvent désignés comme des investissements halal, ou conformes à la charia.

New MEE newsletter: Jerusalem Dispatch

Sign up to get the latest insights and analysis on Israel-Palestine, alongside Turkey Unpacked and other MEE newsletters

Selon les prédictions d’un rapport récemment publié par la Toronto Financial Services Alliance (TFSA), une entité publique-privée qui cherche à faire de Toronto un centre financier mondial, et Thomson Reuters, le Canada pourrait accueillir près de 18 milliards de dollars d’hypothèques conformes à la charia, tandis que les obligations islamiques (sukuk) internationales pourraient générer 130 milliards de dollars en investissements infrastructurels nationaux.

Ecker a expliqué que la stabilité du marché financier du Canada et son expertise en gestion des risques, associées à une population musulmane de plus en plus importante et à une ouverture sur le monde, en font un endroit idéal pour développer des opportunités financières islamiques.

Un peu plus d’un million de personnes se sont identifiées en tant que musulmans lors de la dernière enquête sur les ménages canadiens réalisée en 2011, et ce nombre devrait augmenter à environ trois millions d’ici 2030. Les musulmans représentaient 3,2 % de la population canadienne en 2011, contre 2 % dix ans plus tôt.

« Notre capacité à disposer de partenaires commerciaux et d’un climat d’affaires plus ouvert est pour nous un avantage non négligeable, a indiqué Ecker à Middle East Eye. Je pense vraiment que le Canada et certainement Toronto apportent un environnement plus accueillant que celui dont ils [les musulmans] peuvent disposer ailleurs. »

Comment fonctionne la finance islamique ?

Dans la finance islamique, les investissements dans les secteurs tels que les armes, les jeux d’argent, l’alcool, le porc ou encore le divertissement pour adultes sont réputés interdits, tout comme il est interdit d’encaisser des intérêts (ribah). Les gouvernements peuvent pour leur part émettre des obligations islamiques (sukuk) structurées de manière à ne pas rapporter d’intérêts.

« La finance islamique est tout simplement une autre façon de structurer ou de créer des produits qui sont conformes à la foi islamique. Un point c’est tout », a expliqué Walid Hejazi, professeur agrégé de commerce international à la Rotman School of Management de l’université de Toronto.

Le partage des risques et la mise en commun des bénéfices sont également des éléments importants de la finance islamique, et divers cadres de coopération sont employés dans le secteur du logement et dans d’autres secteurs.

« C’est là l’essence de ce système : c’est ce que l’on désigne par le terme de partage des risques », a expliqué Hejazi à MEE.

« L’idée étant que vous [la banque] et moi [l’emprunteur] ayons tous deux un intérêt dans l’entreprise sous-jacente, de sorte que vous souhaitiez que l’entreprise sous-jacente se porte bien. Si l’affaire se porte bien, vous aussi. Si l’affaire se porte mal, vous partagez les pertes. »

L’assurance conforme à la charia (takaful) est également basée sur le concept de coopération et de don mutuels, a expliqué Sheila Htay, professeure de droit des services bancaires et financiers à la faculté Osgoode Professional Development de Toronto.

« Lorsqu’un participant est frappé par le malheur, les indemnités seront versées par le fonds de risque du participant, qui est établi sur la base du concept de don », a-t-elle indiqué à MEE.

Les actifs financiers islamiques mondiaux se sont élevés au total à 1,81 millier de milliards de dollars en 2014, selon un rapport récemment publié par la fondation Thomson Reuters, et ce chiffre devrait atteindre 3,25 milliers de milliards de dollars en 2020.

Les activités bancaires commerciales islamiques ont pour leur part atteint un total d’1,3 millier de milliards de dollars en 2014 et devraient représenter environ 9,9 % du marché mondial en 2020, soit 2,6 milliers de milliards de dollars, a conclu ce même rapport. La Malaisie dispose de l’économie la plus développée pour la finance islamique dans le monde, suivie par Bahreïn, les Émirats arabes unis, l’Arabie saoudite et Oman.

Selon Sheila Htay, l’un des plus grands malentendus au sujet de la finance islamique est que celle-ci est accessible uniquement pour les musulmans ou dans les pays à majorité musulmane. Elle a précisé qu’une cinquantaine de pays, dont des États non musulmans tels que Singapour, la Thaïlande, le Sri Lanka, les États-Unis et le Royaume-Uni, offrent actuellement des options bancaires islamiques.

« L’interdiction des intérêts, l’incertitude et les jeux d’argent sont mis en évidence non seulement par l’enseignement islamique, mais aussi par d’autres enseignements religieux comme le christianisme ou encore le judaïsme », a expliqué Htay.

« Bien que le produit porte l’attribut "islamique", il est destiné à tout le monde, quelle que soit la religion. »

Trente ans de services financiers islamiques

En outre, le secteur de la finance conforme à la charia n’est pas complètement nouveau au Canada.

« Des coopératives de logement à Montréal et Toronto, et peut-être dans d’autres parties du pays, octroient à leurs membres des prêts conformes à la charia depuis plus de 30 ans », a expliqué Jeffrey Graham, partenaire et directeur du groupe de réglementation des services financiers réglementaires de Borden Ladner Gervais LLP.

L’Ansar Housing Cooperative, basée à Toronto, emploie par exemple un concept appelé « musharaka dégressive » pour aider les acquéreurs immobiliers à acheter des propriétés sans avoir à payer des intérêts, ce qu’exige un prêt hypothécaire traditionnel, a indiqué Graham.

Ce système de partage des profits et des risques permet à un individu d’acheter un logement en collaboration avec une entreprise, à laquelle l’individu doit alors un loyer. Ce dernier achète également progressivement les actions de l’entreprise dans la propriété (généralement sur une période de temps définie) jusqu’à devenir au final complètement propriétaire de l’habitation.

« Il y a une longue histoire liée à la finance islamique au Canada, sans doute entre citoyens privés et au sein du mouvement coopératif », a expliqué Graham.

L’An-Nur Cooperative Company propose depuis dix ans un financement sans intérêt pour les acquéreurs immobiliers ainsi que des conseils sur les investissements conformes à la charia. La société possède des bureaux à Mississauga et à Scarborough, deux villes importantes de la banlieue de Toronto, et cofinance actuellement dix logements familiaux.

Salim Ansari, membre du conseil d’administration d’An-Nur et comptable agréé, a indiqué à MEE que si la demande croît, « le plus grand défi est d’obtenir du capital ».

Selon Ansari, l’implication d’institutions financières canadiennes plus importantes dans le secteur financier islamique soulagerait la demande actuelle et pourrait même contribuer au développement de sa société.

Vers une généralisation ?

Quelques coopératives de crédit conformes à la charia ont ouvert au Canada au cours des dernières années, mais beaucoup ont du mal à se maintenir à flot. L’industrie a également été touchée par un cas de fraude en 2011 qui a éveillé la méfiance de certains clients potentiels.

Plus de 170 propriétaires musulmans dans la région de Toronto ont été abandonnés à leur sort après qu’un tribunal ontarien a mis sous séquestre une coopérative de crédit islamique. UM Financial servait d’intermédiaire entre une coopérative de crédit et des familles musulmanes qui recherchaient une alternative conforme à la charia au versement d’intérêts. UM Financial a déclaré faillite la même année.

En 2014, la police a inculpé Omar Kalair, cofondateur et financier de la société, de fraude hypothécaire à hauteur de 4,3 millions de dollars. Kalair se serait servi des paiements hypothécaires pour acheter de l’or, des pièces d’argent et des équipements électroniques.

« UM Financial a compromis cela de façon spectaculaire », a expliqué Walid Hejazi.

Jeff Gareau, conseiller financier pour No Interest Investments avec plus de deux décennies d’expérience dans les investissements conformes à la charia, a convenu que « les débâcles passées ont vraiment ébranlé la confiance de manière incroyable ».

« Il existe un dilemme pour le consommateur musulman entre des régimes très onéreux impliquant un contrat conforme à la charia et des "hypothèques islamiques" plus abordables où les contrats ne sont pas vraiment conformes à la charia », a expliqué Gareau à MEE.

Pourtant, les investissements dans les fonds communs cotés en bourse et conformes à la charia ont plus que triplé depuis 2009 au Canada, a précisé Gareau.

Les banques plus traditionnelles semblent être en train de s’engager dans le secteur : la Banque canadienne impériale de commerce (CIBC), l’une des principales institutions financières du pays, propose désormais des conseils en investissement halal. La Bourse de Toronto a même créé en 2009 un indice conforme à la charia, l’indice islamique S&P/TSX.

Walid Hejazi a affirmé avoir participé à des conférences téléphoniques avec trois banques canadiennes intéressées par la finance islamique au cours des six derniers mois. Toutefois, les institutions bancaires au Canada ne proposent pas pour le moment de prêts hypothécaires conformes à la charia, a-t-il ajouté.

Jeff Gareau a expliqué que le Canada présente des défis uniques pour le développement de la finance islamique, notamment une vaste zone géographique et une diversité de réglementations provinciales régissant la finance et les investissements.

Il est important selon lui de s’assurer que tout futur centre de la finance islamique au Canada ne perdra pas de vue les valeurs et l’éthique qui sous-tendent le secteur.

« Si nous pouvons garantir un niveau d’éthique et de conformité permettant aux consommateurs d’avoir une confiance totale dans les produits financiers islamiques et les conseillers exerçant dans le domaine, le Canada deviendra certainement une plaque tournante internationale pour l’investissement et la finance islamiques », a-t-il affirmé.

Un processus étape par étape

Le ministère canadien des Finances a indiqué à MEE dans un bref e-mail que le cadre bancaire canadien s’adapte à un éventail de produits et encourage la concurrence et l’innovation dans le secteur financier.

Le ministère n’a pas spécifié explicitement si le gouvernement soutenait la finance islamique.

D’après l’avocat Jeffrey Graham, le gouvernement canadien ne fait pas obstacle au développement d’un secteur financier islamique fort.

« Je pense que les gouvernements et les décideurs politiques ont très clairement indiqué qu’ils ne sont en aucune manière opposés au développement d’une multitude de structures financières, mais qu’il faut travailler étroitement avec eux pour faire en sorte que ces structures se développent de manière à ce que les règles du jeu soient équitables », a-t-il expliqué.

Walid Hejazi a cependant affirmé qu’une décision d’émettre des obligations islamiques (sukuk) prise par le gouvernement fédéral ou les gouvernements provinciaux du Canada pourrait servir de catalyseur pour contribuer au développement de l’industrie. « Cela permettrait de créer une plate-forme définissant la finance islamique au Canada [...] qui constituerait la plate-forme propice au développement de cette industrie », a-t-il précisé.

Janet Ecker, de la TFSA, a pour sa part indiqué que le développement de la finance islamique au Canada serait un « processus étape par étape » impliquant d’en apprendre davantage à ce sujet et d’explorer de nouveaux services.

« Certaines tensions géopolitiques invitent en effet les gens à se montrer prudents, a-t-elle ajouté. Mais je pense que cela, espérons-le, ne fera pas obstacle à la capacité de proposer des produits financiers supplémentaires qui s’avèrent conformes à l’islam. »

Traduction de l’anglais (original) par VECTranslation.

Middle East Eye delivers independent and unrivalled coverage and analysis of the Middle East, North Africa and beyond. To learn more about republishing this content and the associated fees, please fill out this form. More about MEE can be found here.