La guerre des airs : Etihad plonge alors que ses rivaux s’envolent dans le ciel du Golfe

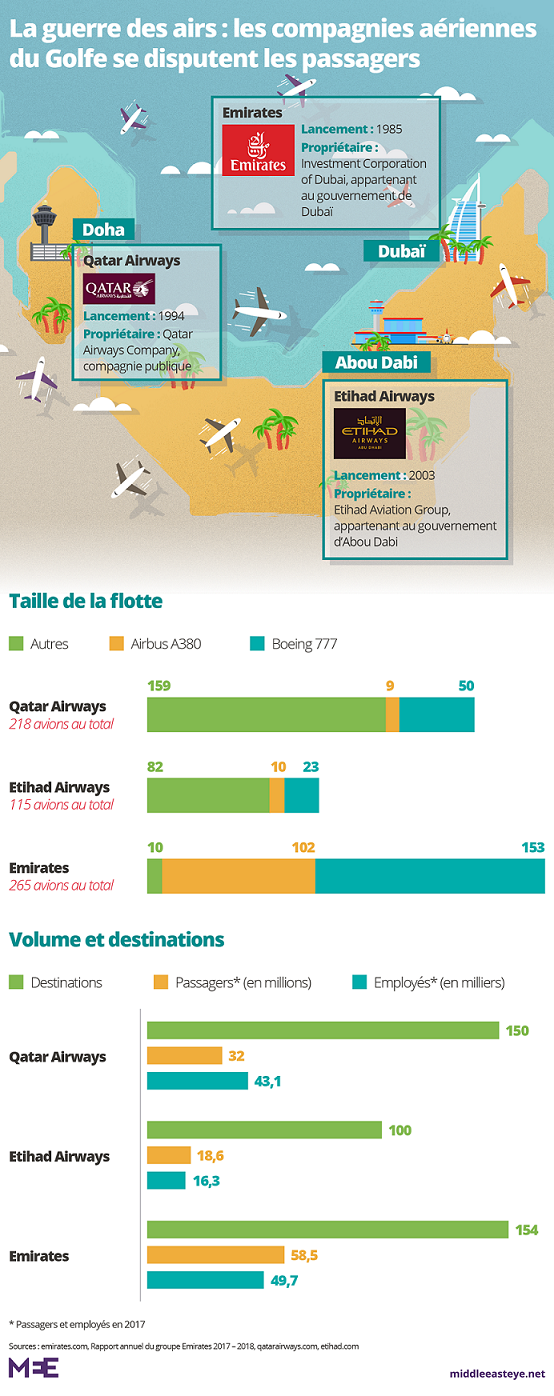

Lancée il y a quinze ans et soutenue par Abou Dabi, l’émirat le plus riche des Émirats arabes unis, Etihad Airways avait tracé une trajectoire qui devait lui permettre de prendre des parts dans des compagnies aériennes du monde entier afin de constituer rapidement un réseau à la hauteur de ses rivaux régionaux, la compagnie Emirates basée à Dubaï et Qatar Airways.

Mais le plan a implosé lorsque deux de ses investissements, Air Berlin et Alitalia, se sont effondrés en 2017. La compagnie aérienne émiratie a connu une dépréciation de 808 millions de dollars, indiquant pour l’essentiel que les investissements ne valaient pas l’argent dépensé.

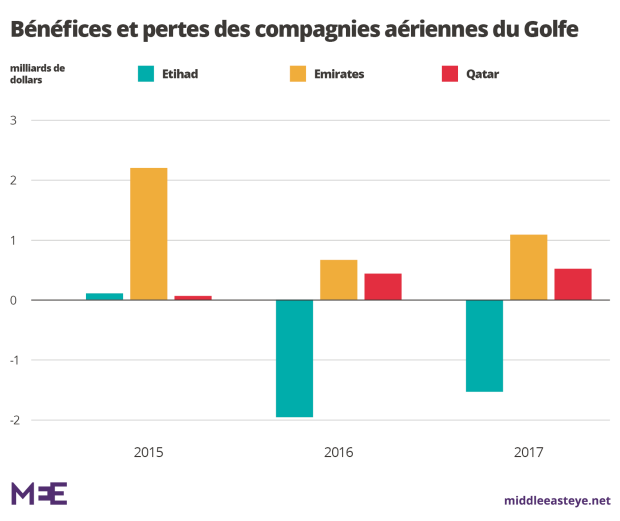

Au cours des deux dernières années, Etihad a accumulé des pertes de plus de 3,5 milliards de dollars – 1,52 milliard de dollars pour 2017 et 1,95 milliard de dollars en 2016. Début juillet, la compagnie a annoncé de nouvelles nominations et des changements structurels et stratégiques en son sein.

James Hogan, ancien directeur général et président d’Etihad, qui a été l’architecte de la stratégie initiale de la compagnie aérienne, a quitté l’entreprise en 2017. Trois vagues de suppressions de postes ont également entraîné le départ de plus de 4 000 employés au cours des dix-huit derniers mois, selon un dirigeant qui s’est entretenu avec Middle East Eye sous couvert d’anonymat.

Les postes des 23 000 employés restants sont aussi menacés, et les cadres supérieurs, hauts dirigeants et employés de rang inférieur attendent toujours de connaître leur sort.

Si Etihad n’a pas répondu aux demandes de commentaires formulées par MEE, Tony Douglas, directeur général du groupe, a néanmoins déclaré à Reuters début juillet que la restructuration de la compagnie aérienne devait donner lieu à de nouveaux licenciements parmi les cadres supérieurs et intermédiaires.

Etihad, « en retard à la fête »

« Dans le secteur de l’aviation, l’avantage du précurseur est très important et Etihad est arrivée légèrement en retard à la fête », a déclaré à MEE Tim Coombs, directeur du cabinet-conseil Aviation Economics.

« Ils ont essayé de reproduire ce qui se passait sur les routes [à Dubaï, où Emirates est basée]. Leur point de départ était un état d’esprit de croissance des revenus plutôt que de rentabilité. »

Cet état d’esprit est courant dans de nombreuses start-ups, en particulier dans l’économie numérique moderne où des milliards de dollars sont levés et dépensés pour acquérir des clients. Mais Etihad a décidé d’investir dans des compagnies aériennes qui étaient déjà en difficulté.

« Etihad pensait pouvoir reprendre en main Air Berlin et Alitalia. Air Berlin faisait face à Lufthansa et à des compagnies aériennes low-cost, EasyJet et Wizz », a expliqué Coombs.

« Et elle ne pouvait tout simplement pas rivaliser parce qu’elle n’a pas su décider si elle voulait être une compagnie aérienne à service complet ou low-cost.

« Etihad est venue en pensant qu’elle pourrait régler leurs problèmes financiers, restructurer les compagnies aériennes. Alitalia s’est dit : “Voici venir une compagnie aérienne publique qui injectera de plus en plus d’argent.”

« Les employés se sont dit que les choses pourraient continuer comme avant et qu’il n’y aurait pas de réduction des salaires ou d’augmentation de la productivité. En réalité, Etihad a été vaincue par une main-d’œuvre syndiquée et bien organisée. »

Aujourd’hui, l’ambition mondiale semble avoir disparu.

Etihad abandonne des liaisons et se redimensionne pour ne former qu’un peu plus qu’une compagnie aérienne moyenne desservant Abou Dabi plutôt que les citoyens du monde entier. Elle fait également face à une concurrence féroce et à une réaction violente des compagnies aériennes en Europe, ainsi qu’à une opposition, aux États-Unis, au soutien étatique généreux que reçoivent les principales compagnies aériennes du Moyen-Orient.

Malgré l’abandon à prévoir des projets de livraison de 98 Boeing et Airbus, la flotte de la compagnie restera considérable avec 110 avions de transport de passagers.

« Comment rivaliser avec Dubaï ? »

« Il est difficile de comprendre ce qu’Etihad a l’intention de faire, a déclaré Coombs. La population d’Abou Dabi n’est pas grande. Si vous abandonnez le modèle de réseau en étoile pour desservir votre marché local, vous avez besoin d’un marché considérable pour fournir des connexions directes de point à point.

« Le problème avec les hubs secondaires est qu’ils ne disposent pas du même type de connexions et de services que les grands centres. Comment rivaliser avec Dubaï ? »

Si les observateurs de l’industrie n’ont pas de certitudes sur la stratégie d’Etihad, les employés de la compagnie sont également perdus quant à la marche à suivre.

Le dirigeant d’Etihad a déclaré à MEE que la compagnie travaillait sur diverses propositions six mois avant le départ de Hogan. Ces propositions ont été mises de côté.

Dans le cadre de la restructuration, le dirigeant respecté Peter Baumgartner a été écarté de la gestion des affaires de la compagnie aérienne, une fonction reprise par Douglas, fraîchement embauché.

C’est toutefois la nomination du ressortissant émirati Mohammed al-Bulooki en tant que directeur de l’exploitation qui donne une indication de l’identité du futur chef de la compagnie aérienne. Al-Bulooki est considéré comme le prochain directeur général d’Etihad, a déclaré le dirigeant à MEE.

Tout cela fait partie du programme d’« émiratisation » du pays qui vise à éduquer et à former des ressortissants, ainsi qu’à les promouvoir à des postes haut placés.

Les rivaux régionaux d’Etihad s’inquiètent eux aussi d’éventuelles turbulences à venir.

Emirates, la plus grande compagnie aérienne du Moyen-Orient, qui a réalisé un bénéfice d’1,1 milliard de dollars au cours de l’exercice qui s’est terminé en mars, ralentit actuellement le rythme de son expansion. Akbar al-Baker, directeur général de Qatar Airways, a pour sa part averti que la compagnie pourrait avoir besoin d’un plan de sauvetage public en raison de l’impact du blocus imposé depuis un an sur le Qatar par l’Arabie saoudite, les Émirats arabes unis, Bahreïn et l’Égypte.

L’offensive de Qatar Airways

Qatar Airways est passée à l’offensive pour protéger son activité en achetant une participation de près de 10 % (622 millions de dollars) dans Cathay Pacific, une compagnie basée à Hong Kong. Cette participation lui permet de s’implanter en Chine, qui devrait devenir le plus grand marché de l’aviation au monde en l’espace d’une décennie.

Mais la tentative d’acquisition par Qatar Airways d’une participation dans American Airlines a été bruyamment repoussée par la compagnie aérienne texane, qui l’a accusée ainsi que d’autres transporteurs du Golfe de bénéficier de subventions publiques.

Qatar Airways, Emirates and Etihad démentent toutes trois ces allégations.

Pourtant, depuis plusieurs années, les trois principales compagnies aériennes américaines – American Airlines, Delta Air Lines et United Airlines – se plaignent des subventions reçues par les compagnies aériennes du Moyen-Orient, oubliant les allégements fiscaux et les lois protégeant les compagnies américaines contre la faillite dont elles ont profité.

La résistance des compagnies aériennes américaines à la plus grande pénétration des transporteurs du Golfe sur le marché américain s’est effondrée avec la prise de conscience du fait que le statu quo n’évoluerait pas, même sous le programme protectionniste du président américain Donald Trump qui cherche à défendre « l’Amérique d’abord ».

Toutes les compagnies ont désormais signé un accord obligeant les parties à publier ouvertement des comptes détaillés, l’ironie du sort étant que les compagnies aériennes du Moyen-Orient le faisaient déjà. Les bénéfices tirés de cet accord par les transporteurs américains ne sont pas connus.

Avec l’effondrement des réservations dû au blocus saoudien et émirati, le Qatar espère que l’accord avec Cathay Pacific lui permettra d’acheminer plus de passagers via son hub de Doha, l’aéroport international Hamad, considéré comme l’un des meilleurs aéroports au monde depuis son ouverture en 2014.

« L’industrie de l’aviation suit la même voie que toute autre industrie. Aux États-Unis, il y a aujourd’hui trois compagnies aériennes majeures. Un schéma similaire se dessine en Europe. De la même manière, il y aura une consolidation à l’échelle mondiale, avec dix acteurs à la tête de 90 % du marché », a expliqué Coombs.

Qatar Airways détient également une participation de 20 % dans International Airlines Group (IAG), propriétaire de British Airways, Iberia et Air Lingus, ainsi que 49 % de la compagnie italienne Meridiana et 10 % de LATAM Airlines Group, en Amérique du Sud.

« Qatar [Airways] a choisi judicieusement ses participations. Elle fera clairement partie des survivantes de l’industrie »

– Tim Coombs, directeur d’Aviation Economics

« Qatar [Airways] a choisi judicieusement ses participations. Elle fera clairement partie des survivantes de l’industrie avec l’alliance Oneworld [l’alliance de treize compagnies aériennes qui comprend également British Airways, Cathay Pacific et Qantas]. Si la réglementation le permettait, je suis sûr qu’ils voudraient acheter IAG », a indiqué Coombs.

John Strickland, directeur de JLS Consulting, a précisé que le blocus demeurait un « handicap majeur » dans la mesure où la compagnie basée à Doha a été obligée d’augmenter les dépenses en carburant pour contourner les espaces aériens saoudien, bahreïni et émirati. La compagnie a également perdu des vols lucratifs à destination de l’Arabie saoudite, des Émirats arabes unis et de l’Égypte.

Mais là où Etihad a échoué avec sa stratégie d’acquisition de compagnies aériennes peu reluisantes, Qatar Airways a excellé.

Néanmoins, tous les investissements d’Etihad ne se sont pas avérés être des flops. La compagnie détient une participation de 25 %, rachetée il y a cinq ans pour 379 millions de dollars, dans l’ambitieuse compagnie indienne Jet Airways, ainsi que des parts dans Virgin Australia et Air Seychelles.

Au début de sa relation avec Jet Airways, Etihad a détaché du personnel auprès de la compagnie aérienne indienne, avec laquelle elle a noué une relation assez étroite. À l’heure actuelle, aucun membre du personnel d’Etihad ne travaille au sein de la compagnie aérienne indienne, a déclaré un employé d’Etihad à MEE.

Etihad a abandonné deux de ses six liaisons vers les États-Unis, notamment à destination de San Francisco, la porte de la Silicon Valley, ce qui signifie que les professionnels indiens en informatique doivent trouver des liaisons alternatives.

Pire encore, Jet Airways se rapproche d’Air France et de Delta après l’ouverture de son hub européen à Amsterdam, acheminant ainsi plus de passagers via les Pays-Bas que via Abou Dabi, ce qui occasionne une perte de revenus pour Etihad, a confié l’employé à MEE.

Le rapprochement entre Jet Airways et Etihad survient alors que la compagnie aérienne basée à Bombay lutte elle-même pour sa survie au milieu d’un marché indien intensément concurrentiel, où de nombreuses compagnies aériennes sont criblées de dettes et doivent attirer des investissements pour se développer.

Mais pour Jet Airways, diriger les vols vers Abou Dabi n’a aucun sens économique dans la mesure où la compagnie engrangerait ainsi moins de revenus que si elle transportait les passagers vers Amsterdam. Air France-KLM dispose de meilleures options pour transporter des passagers sur des liaisons européennes, tandis que Delta propose plus de destinations aux États-Unis.

Emirates poursuit son développement – mais la menace turque se présente

Dans le même temps, Abou Dabi est sur le point de perdre son dernier avantage concurrentiel alors que Dubaï se voit accorder l’autorisation de dédouaner le transit des voyageurs vers les États-Unis.

Le prédédouanement effectué à l’aéroport de départ, dans l’installation dédiée du Service des douanes et de la protection des frontières des États-Unis, permettra aux voyageurs de passer la douane et d’être traités comme des passagers nationaux à leur arrivée sur le sol américain.

C’est une nouvelle victoire pour Emirates, qui a mis au point une stratégie indépendante fructueuse en évitant les alliances et en fournissant des services de pointe dans l’ensemble de ses cabines.

La compagnie aérienne, qui exploite des Boeing 777 et des Airbus A380, devra peut-être élargir sa flotte à des avions de plus petite taille pour pénétrer de nouveaux marchés.

« Je m’attends à voir Emirates continuer de se développer et jouer un rôle majeur dans l’aviation mondiale », a déclaré Strickland à MEE par e-mail.

« Elle fera cependant évoluer son modèle en ajoutant à sa flotte de plus petits avions, ce qui lui offrira davantage de flexibilité dans la sélection de ses marchés et réduira sa dépendance vis-à-vis de la connexion de ses flux de trafic. Ses produits et ses prix évolueront également de manière à refléter les différentes dynamiques du marché. »

La domination d’Emirates affecte également les compagnies aériennes au-delà du Golfe. Virgin Atlantic prévoit de mettre fin à ses vols quotidiens entre Dubaï et Londres en mars prochain.

Dans la mesure où Emirates effectue dix vols quotidiens au départ des aéroports de Londres, Virgin Atlantic a déclaré que la liaison n’était « plus économiquement viable ».

Néanmoins, si les problèmes d’Etihad peuvent être une aubaine pour Emirates et Qatar Airways, les deux compagnies sont confrontées à une nouvelle menace.

Ce n’est pas une situation où le puissant ne peut pas être renversé, mais plutôt une situation où les rivaux imiteront la stratégie des leaders du marché et prendront une part de leur activité.

« La Turquie envisage d’ouvrir un aéroport pouvant accueillir 90 millions de passagers par an dès son ouverture, tandis que Turkish Airlines est en train d’étudier le même modèle en transportant des passagers entre l’Europe et l’Asie, a indiqué Coombs. La Turquie sera une concurrente de taille. »

Traduit de l’anglais (original) par VECTranslation.

Middle East Eye propose une couverture et une analyse indépendantes et incomparables du Moyen-Orient, de l’Afrique du Nord et d’autres régions du monde. Pour en savoir plus sur la reprise de ce contenu et les frais qui s’appliquent, veuillez remplir ce formulaire [en anglais]. Pour en savoir plus sur MEE, cliquez ici [en anglais].