Le Qatar mise son avenir sur sa domination du marché mondial du gaz

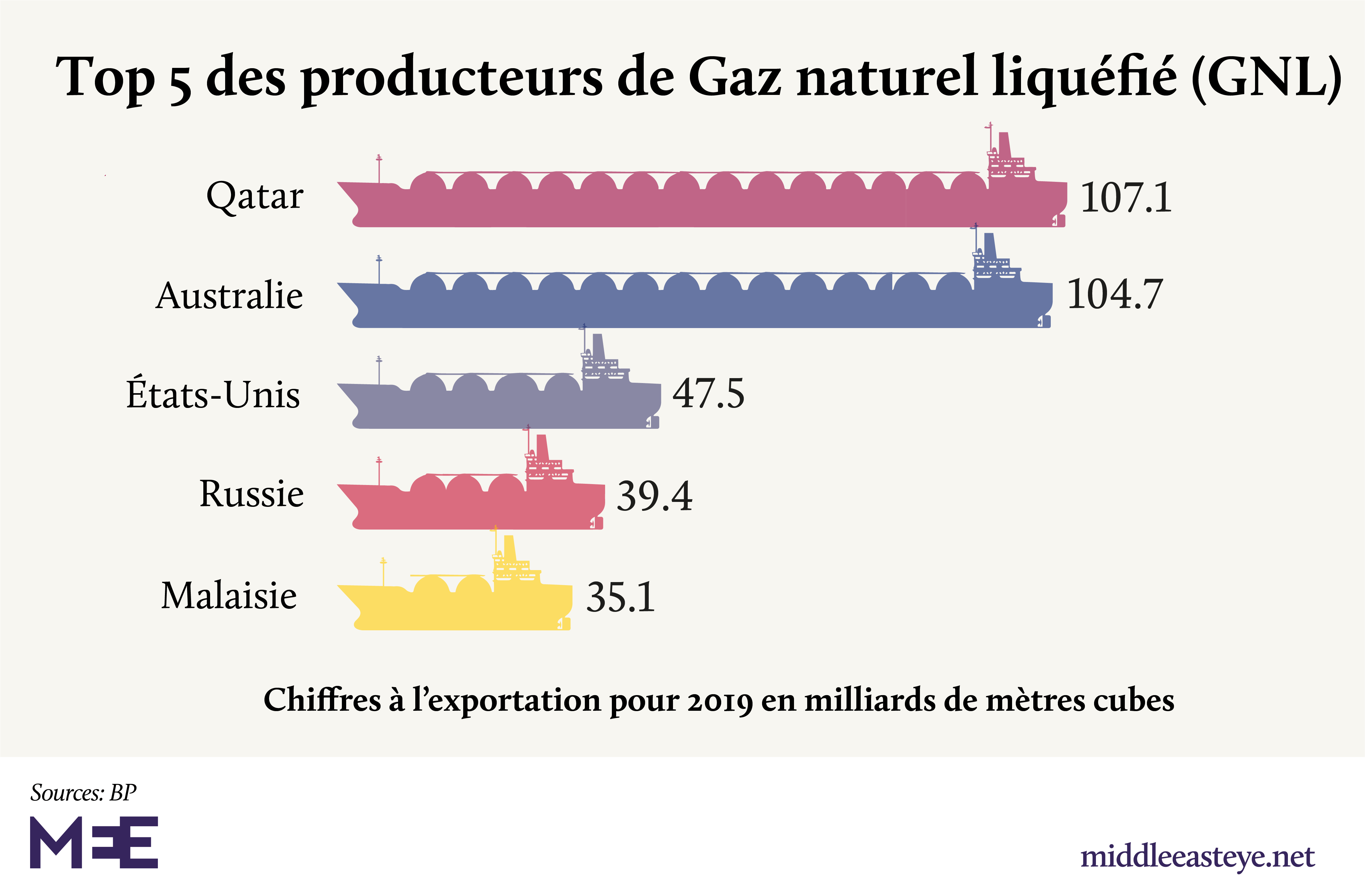

Lorsque l’Arabie saoudite a provoqué la chute des cours du pétrole en mars, l’impact sur les revenus des producteurs de pétrole a été immédiat. Mais au Qatar voisin, qui est l’un des principaux producteurs de Gaz naturel liquéfié (GNL), la situation est plus compliquée.

L’an dernier, le GNL a représenté 45,3 milliards de dollars (62 %) des 73,1 milliards de dollars des recettes d’exportation du Qatar. Les prix du GNL sont liés au pétrole et ont également chuté depuis mars, mais avec une différence cruciale.

Le Qatar exporte 77 millions de tonnes de GNL par an, mais n’en vend que 6 millions sur les marchés au comptant pour livraison immédiate. La plupart des revenus du GNL au Qatar sont liés à des contrats à moyen et à long terme, avec un décalage dans le temps avant que la moindre baisse du cours du pétrole ne soit ressentie par les vendeurs et les acheteurs.

« Environ 85 % des contrats gaziers du Qatar sont liés au pétrole, avec un délai de six mois, de sorte qu’en termes d’impact fiscal, [la baisse] ne se fera sentir qu’en septembre. C’est un problème, et il y a un débat sur l’ampleur de l’impact sur les volumes de GNL », indique un cadre d’une société financière qatarie liée à l’État s’exprimant sous couvert d’anonymat.

« L’Arabie saoudite a constaté immédiatement l’impact [de la chute du cours du pétrole] alors qu’ici [au Qatar], nous sommes en retard. »

Les cours au comptant du GNL pour une livraison en Asie du Nord – un marché clé pour le gaz qatari – au mois de juillet ont atteint leur plus bas niveau historique cette année, tombant à 1,85 dollar par million d’unités thermiques britanniques (MMBTU). Il s’agit d’une baisse de près des trois quarts depuis octobre, passant de 6,80 dollars/MMBTU et de deux tiers par rapport à l’année précédente.

« Le Qatar l’a senti sur les ventes au comptant en Europe, obtenant environ 1,6 dollar/MMBTU, et en Asie, avec un peu plus de 2 dollars/MMBTU, mais les contrats à long terme permettent encore d’obtenir des prix assez élevés, jusqu’au mois d’août environ », explique Andy Flower, un consultant indépendant en gaz.

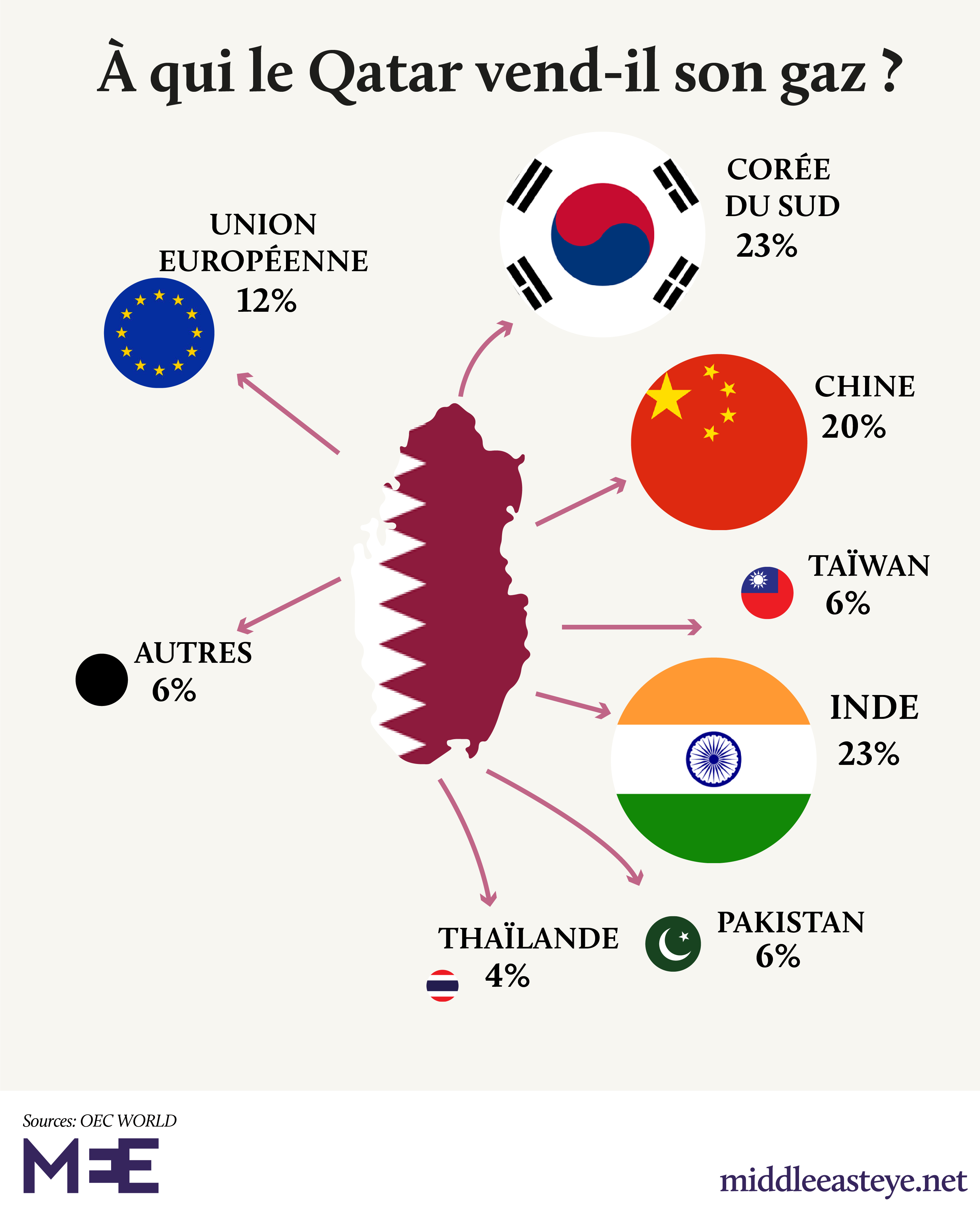

L’an dernier, le Qatar a exporté 48 millions de tonnes de GNL vers l’Asie, soit environ 70 % de ses ventes. En avril, le cours du GNL qatari vers le Japon était encore de 10,12 dollars/MMBTU, vers la Corée du Sud de 11,04 dollars, et vers la Chine 10,44 dollars, poursuit Andy Flower.

Mais avec l’effondrement des cours au comptant du GNL, les acheteurs renégocient les contrats à long terme avec Doha.

« Il ne fait aucun doute que des renégociations sont en cours. Cela pourrait faire avancer l’impact de six mois », confie la source financière qatarie.

Le Japon cherche à obtenir des concessions pour un contrat qui expire à la fin de l’année prochaine, et la Corée du Sud pour un contrat qui se termine en 2025.

« La Chine et le Japon veulent une réduction des prix de 14 %, et les Coréens une réduction de 11 % pour prolonger les contrats », précise Andy Flower.

« Sujet délicat »

L’impact du COVID-19 devrait faire reculer la demande en gaz naturel, en baisse de 4 % cette année, selon l’Agence internationale de l’énergie (AIE).

« Le sujet délicat n’est pas seulement la chute des cours, mais aussi la demande, qui dépendra d’une éventuelle deuxième vague de COVID-19. Le lien n’est pas aussi direct qu’il ne l’a été entre le COVID-19 et le pétrole », explique Justin Dargin, un expert en énergie à l’Université d’Oxford.

Alors que les cours du pétrole ont rebondi depuis mars, avec une demande en hausse à mesure que les économies s’ouvrent, avec plus de transport et d’utilisation industrielle, la demande de gaz naturel a moins d’usages, ajoute Justin Dargin.

« Pour une fois, les acheteurs tiennent le Qatar à la gorge. Cela signifie que les conditions sont de moins en moins favorables »

- David Roberts, King’s College de Londres

Il sert principalement pour le chauffage des particuliers et des entreprises, pour les besoins énergétiques industriels, et le transport à travers le gaz naturel comprimé. La demande a augmenté ces dernières années, car le gaz naturel est considéré comme plus propre que les autres combustibles fossiles.

L’AIE a qualifié l’impact du COVID-19 sur le gaz naturel de « sans précédent » : il s’agit, selon l’organisation, de « la plus forte baisse annuelle de la consommation enregistrée depuis que le marché du gaz naturel s’est développé à cette échelle dans la seconde moitié du XXe siècle » et « deux fois plus importante que le dernier ralentissement en 2009, lorsque la demande de gaz naturel a chuté de 2 % ».

Étant donné qu’aucune reprise économique rapide (en V) n’est attendue, les analystes prévoient une baisse des prix de l’ordre de 40 à 50 % par rapport aux 12 dollars/MMBTU d’il y a un an.

« Au second semestre, les recettes vont baisser. Avec un cours du pétrole de retour à environ 40 dollars le baril, on part sur environ 6,50 dollars/MMBTU pour le GNL indexé sur le pétrole », prévoit Flower.

Alors que le Qatar peut extraire du GNL pour 1 à 1,50 dollar/MMBTU – parmi les plus bas au monde – la baisse des recettes aura un impact sur son budget déjà limité.

La croissance économique en 2019 n’était que de 0,1 %, et elle devrait se contracter de 3,5 % cette année, selon les chiffres de la Deutsche Bank.

« Combiner la faiblesse des cours du pétrole et du gaz avec les conditions préexistantes d’une croissance atone et d’un boycott [depuis 2017, dirigé par l’Arabie saoudite] n’est pas la recette pour obtenir une économie qatarie robuste », estime Robert Mogielnicki, chercheur résident à l’Arab Gulf States Institute à Washington.

La baisse des cours, la renégociation des contrats à long terme et la baisse de la demande peuvent entraîner la révision de futurs projets liés au GNL. En novembre, le Qatar a annoncé son intention d’augmenter sa capacité de 64 %, à 110 millions de tonnes par an d’ici 2025 et à 126 millions par an d’ici 2027.

« Ces contrats à long terme sont essentiels, car il ne s’agit pas seulement de promettre d’acheter. Il y a aussi des prêts qui les accompagnent pour le développement des infrastructures liées au GNL », souligne David Roberts, un universitaire du département des études de la défense du King’s College de Londres.

« Pour une fois, les acheteurs tiennent le Qatar à la gorge. Cela signifie que les conditions sont de moins en moins favorables. »

« Le Qatar rachète la concurrence »

Pour financer son expansion, le Qatar aura besoin d’environ 4 dollars/MMBTU, estiment les analystes, laissant au pays une marge de quelques dollars si les cours restent bas.

Le Qatar semble n’avoir guère d’autre choix que de procéder à l’exploitation des troisièmes réserves mondiales de gaz malgré des rendements plus faibles prévus, la fenêtre se refermant sur un retour sur investissement pour cette expansion massive.

« Avec tous les discours sur la décarbonisation et l’objectif zéro émission d’ici 2050, on peut comprendre que le Qatar soit pressé. Si la deuxième phase commence en 2027, et qu’il faut vingt ans pour rembourser entièrement l’investissement, on arrive déjà à 2047, donc s’ils ne le font pas maintenant, auront-ils une chance ? », s’interroge Flower.

Alors que Qatar Petroleum (QP), la société pétrolière et gazière publique, a annoncé une réduction de 30 % des dépenses en mai, elle a également annoncé : « En avant toute, nous allons nous développer ».

Le secteur gazier du Qatar est dominé par QP et ses filiales Qatargas et RasGas, qui sont des coentreprises avec des acteurs mondiaux de l’énergie, dont ExxonMobil, BP, Total et ConocoPhillips.

Pour répondre à un triplement de sa capacité en GNL, QP a annoncé en juin des commandes de 2,86 milliards de dollars avec la Chine et de 19 milliards de dollars avec la Corée du Sud pour construire jusqu’à une centaine de méthaniers. Le ministre de l’Énergie et directeur général de QP Saad Sherida al-Kaabi a décrit ces accords comme le « plus grand programme de construction navale de méthaniers de l’histoire ».

Jusqu’à présent, seulement 60 commandes fermes ont été passées et le reste reste hypothétique.

« Il est un peu trompeur de rendre ces accords beaucoup plus attrayants qu’ils ne le sont en réalité, mais tout cela fait de bonnes unes », remarque Flower.

Les méthaniers transportant du GNL refroidi à - 162 °C permettront au Qatar d’être plus flexible dans ses opérations de vente à mesure de l’évolution des conditions du marché, et de favoriser les prix au comptant plutôt que les contrats à plus long terme. Les navires peuvent changer de cap pour se rendre là où un marché l’exige et stocker une capacité excédentaire si la demande faiblit.

L’expansion de la production de GNL préservera la position du Qatar en tant que premier exportateur mondial, repoussant la concurrence croissante de l’Australie, des producteurs américains de gaz de schiste et d’autres pays qui ont augmenté leur production ces dernières années.

Ces projets sont parallèles à la décision prise par Riyad en mars d’augmenter la production pétrolière afin de gagner des parts de marché et d’écarter les producteurs dont les coûts de production sont plus élevés.

« Le Qatar essaie de prétendre au titre d’Arabie saoudite du gaz », explique la source financière qatarie.

Tout comme le Public Investment Fund (PIF) saoudien a acquis des participations dans des compagnies pétrolières cette année, Qatar Petroleum a également consolidé sa présence à l’étranger en investissant dans des projets de GNL en Côte d’Ivoire et au Mexique, et en maintenant son engagement envers le terminal d’exportation de GNL Golden Pass, d’une valeur de dix milliards de dollars, dans l’État américain du Texas.

« Le Qatar rachète la concurrence. Selon lui, parce qu’il a l’un des coûts les plus bas, il peut surmonter cette tempête, alors que les producteurs dont les coûts de production sont plus élevés n’y arriveront pas. Il cherche à faire mordre la poussière à l’Australie, et pas trop loin dans son esprit, à réduire la production américaine », poursuit Justin Dargin.

Le Qatar pourrait également renforcer ses liens avec la Russie, un autre géant gazier, pour coordonner la politique gazière après la signature d’un accord en décembre, qui fait écho à la coordination de Riyad et de Moscou sur les réductions de la production pétrolière par le biais de l’accord de l’OPEP+ en avril.

« Il est possible, tout comme l’OPEP+, que si les cours du gaz restent bas, cela pourrait amener la Russie et le Qatar à coordonner leurs politiques », ajoute Justin Dargin.

Ce n’est qu’à mesure que les chiffres des cours du GNL pour le début de l’année seront publiés, mois après mois, que le Qatar aura une idée plus précise de la valeur de la main – et du portefeuille – qu’il a et qu’il doit jouer tout en portant la couronne du GNL.

« Les trois prochains mois seront fascinants », assure la source qatarie.

Traduit de l’anglais (original) par VECTranslation.

Middle East Eye propose une couverture et une analyse indépendantes et incomparables du Moyen-Orient, de l’Afrique du Nord et d’autres régions du monde. Pour en savoir plus sur la reprise de ce contenu et les frais qui s’appliquent, veuillez remplir ce formulaire [en anglais]. Pour en savoir plus sur MEE, cliquez ici [en anglais].